长三角作为全国建筑市场贸易活动最为活跃的区域之一;依托于长江下游万吨级的黄金航道优势,时刻服务于长三角一体化及长江经济带的高水平质量的发展。2022年长三角砂石市场,受新冠以及天气等因素影响,砂石价格趋势跌宕起伏,国家出台多项稳经济、促增长的政策和措施,布局一系列基建资本预算,为砂石需求助力。据不完全统计,2022年各省重点和重点项目基建计划或已超过50万亿元。截止11月30日,据百年建筑网调研,长三角砂石均价在149元/吨,同比收窄8.2%,四季度后期,砂石出货量经历需求高峰期回落至冷静期。

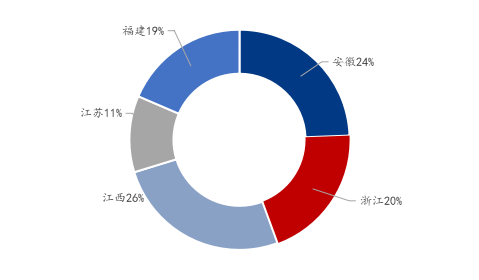

据百年建筑网统计,华东地区长江下游安徽、浙江、江西、福建、江苏建设用砂砂石矿山一共有253家,其中浙江市场占比20%,安徽占比24%,江西占比26%,福建占比19%,江苏占比11%。2022年受疫情影响较大,长三角砂石市场上半年较为低迷,加上推行绿色矿山治理,环保管控愈发严格,大部分不合规小厂已经关停,之后再新增的都是产能比较大的企业。

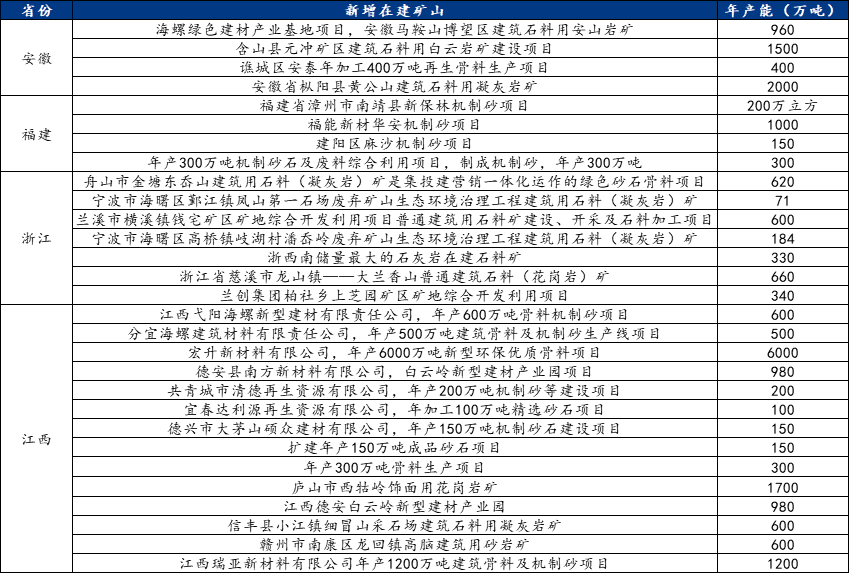

江苏、上海建筑用砂石骨料资源短缺,市场多由外来砂石补充,因此浙江、福建沿海地区骨料、长江沿线砂石骨料、北方沿海地区骨料纷纷冲击长三角市场。尤其这两年国央企着力于砂石矿山投资,长江流域砂石产能扩张,竞争非常激烈。多个方面数据显示,江西省内新增在建矿山数量最多,占比50%。江西本就是矿山资源大省,又有鄱阳湖的助力,每年鄱阳湖砂开采季,贸易流通最为频繁,加上矿山母岩质量较好,因此江浙一带贸易商较为青睐江西砂石料。新增产能后,对于湖北、福建、安徽等沿江流域砂石或将造成一定冲击。

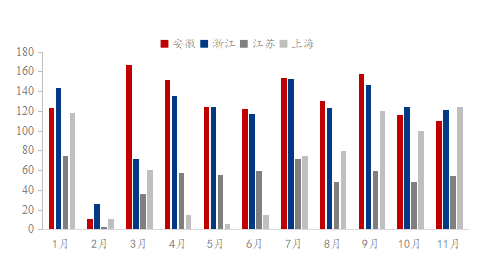

据百年建筑网调研样本企业显示,截至2022年11月,长三角地区混凝土市场总消费量3950.23万方,同比下降28.8%。2022年一季度春节期间,工地开工率持续低位运行,混凝土市场需求不高,年后集中开工较多,带动了混凝土消费量。二季度受疫情等因素影响,项目进度不佳,混凝土消费量逐步下滑。三季度疫情反复,工地开工率震荡运行,混凝土市场需求恢复缓慢。四季度项目资金到位率等因素制约着混凝土消费量增长,整体呈现弱势运行。

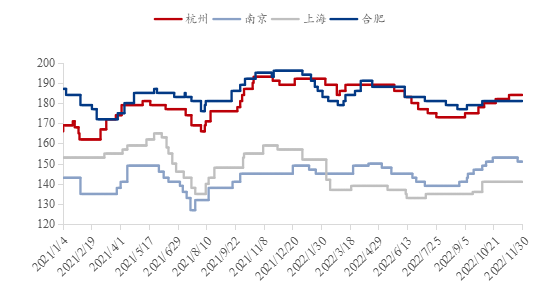

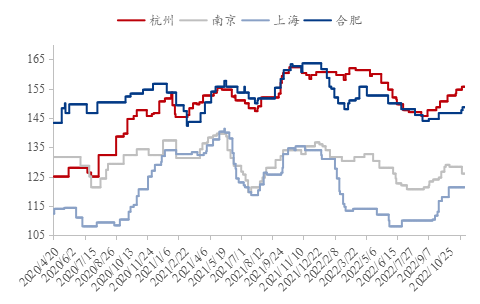

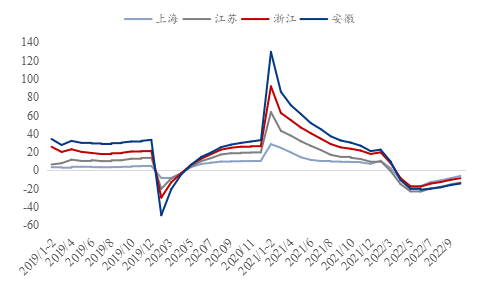

据百年建筑网数据统计,2021-2022年长江下游重点城市天然砂均价对比来看,2021年天然砂价格保持震荡偏强态势运行,全年均价在184元/吨;2022年天然砂均价在183元/吨;截至2022年11月30日天然砂均价在181元/吨,目前长三角市场天然砂价格不及2021年,2022年预计没有反超趋势。

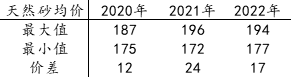

从表2中能够准确的看出价差大幅收窄,截至2022年11月30日天然砂均价同比收窄8.2%,其中2022年长三角市场天然砂价格在1月初最大值194元/吨,8月底最低值177元/吨;2021年1月底最大值196元/吨,三月初最低值172元/吨,价差扩大为24元/吨,属于三年来天然砂价格差距最大的一年。房企暴雷事件之后,砂石成交量下降,其中天然砂因品质优质多供应到基建项目,所以价格下滑并没有机制砂、碎石那么大。房建、回款的连带反应导致2022年行情特别冷淡,因此长三角天然砂行情保持弱势持稳态势。

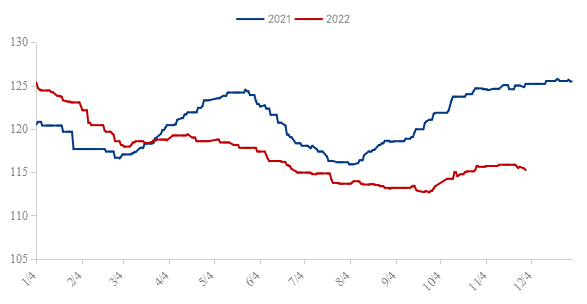

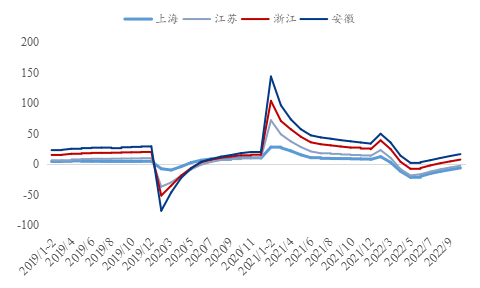

据百年建筑网数据统计,截至2022年11月30日,上海、南京、合肥、杭州长三角重点城市天然砂均价在149元/吨,同比下跌10.1%,持续低位运行;机制砂中砂均价在128元/吨,同比下跌11.7%,跌幅较大;碎石5-16mm均价在137元/吨,同比下跌10.2%。2022年砂石行情低迷,行情想恢复至鼎盛时期较为困难。各地国央企纷纷扩大砂石板块预备投放至长三角建材市场,房建萎靡基建量偏稳的情况下,供大于求,未来长三角的竞争预计较为激烈。

据百年建筑网统计部分沿江城市价格显示,截至11月30日,沿江城市均价105元/吨,同比下降7.9%。一季度以来沿江砂石价格一直呈现走弱态势,主要还是上游厂家产能释放较多,下游市场因资金等问题需求收窄、无法消耗,处于“供过于求”的状态,市场之间的竞争较为激烈,厂家出厂价格一再缩减。虽然二、四季度部分项目带动,砂石需求量增加,但较为有限,目前来看,沿江流域产能过剩现象加剧,砂石价格回暖有限,下行成为既定趋势。

据百年建筑网统计,2022年11月30日沿江部分港口砂石价格较2021年同期均有大幅度的下滑。其中,南通港、江阴港和大丰港同比去幅超过20%,究其原因,还是在于终端采购意愿低和市场行情不好。据靖江苏通码头反馈,码头陆域堆场总面积约18.05万平方米以货物装卸,码头停靠能力达到25000吨级。2022年砂石行业低迷,需求萎靡,港口年吞吐量在1200-1400万吨,2021年基本达到1200万吨,但2022年能达到800万吨就已经很不错了。2021年11月,全国基础设施建设以及部分房建项目如火如荼的开展,多数项目年前赶工,贸易商较为活跃,终端搅拌站采购备库积极性高,砂石价格高位运行。对比2022年,赶工项目只在少数,叠加华东疫情、海运费低位影响,北方砂石低价冲击长三角市场,2022年砂石价格持续上涨困难。

长江沿线的砂石价格从四季度开始有些许回暖,截至11月,长江部分港口以江阴港为例:洞庭湖砂报108元/吨,鄱阳湖砂报109元/吨,月环比上涨2.8%;机制砂报91元/吨,月环比上涨5.8%;碎石报82元/吨,月环比持平。10月伊始,下游项目进度加快,需求旺盛,加上船运费上涨,砂石价格水涨船高。11月中下旬因上游采区集中性开采,下游受疫情影响,采购量不佳,港口约有十余艘砂船停靠,消化缓慢,因此港口库存回升,砂石价格均有所回落。整体来说,临近年末,上游发货心态较为谨慎,厂家贸易商涨价情绪不高,商谈氛围冷淡,预计2022年砂石价格暂无回弹的空间。

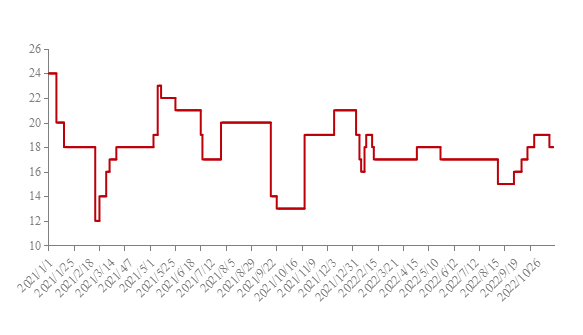

百年建筑网监测,截至2022年11月30日,长江沿江运费均价19元/吨,同比增长2元/吨。2022年以来,长江沿江运费窄幅震荡趋势。春节至三月上旬,长江沿江运费均价上涨,根本原因在于春节过后,需求增多,货多舱少,船东成本上涨。2022年长三角建材市场春节以来恢复情况一直不佳,商谈氛围一般偏弱,市场货盘增多,直至三季度施工旺季有所好转,沿江运费基本处于稳定状态。9月以来,沿江运费均价持续上涨,主要因为2022年雨水天气较少,长江水位偏低,砂石综合成本上涨。

据国家统计局多个方面数据显示,与2021年同期相比,2022年10月,长三角房地产地区房建项目投资累计达到31635.69亿元 ,同比下降3.0%。其根本原因:1、企业营收不佳,受到经济环境和疫情影响,尤其是中小企业面临破产和倒闭,根据清华大学郑毓煌教授最新的统计,2022年上半年,整个中国有46万家公司倒闭,注销的工商户大概在310万左右。2、部分居民加高杠杆买房、炒房以及家庭可支配收入的减少,易导致断供出现。3、金融监督管理由于房地产的三条红线以及房产企业资金紧张的一系列问题,部分银行没有把居民购房款存入建房的监管账户,而是转入开发商的账户让开发商任意挪用,导致应该交付的房子没有交付,形成烂尾楼。

据国家统计局多个方面数据显示,近两年长三角地区房地产新开工面积也是在逐年减少,截止10月31日,2022年房地产新开工面积185329.48万平方米,而2021年房地产新开工面积267261万平方米,年同比下降45%。房屋新开工面积持续下行,竣工面积同样下行的情况下,房企观望情绪较浓。在房企拿地方面,企业意愿不高,成交表现整体趋冷,多以央国企为主,且底价成交成为土拍市场主旋律。综合宏观数据分析来看,2022年房建投资和基建投资表现一般,呈现弱势运行状态趋势,反映到砂石层面,砂石需求不及2021年同期,房建对于砂石需求支撑力度较小,基建支撑力度较大。

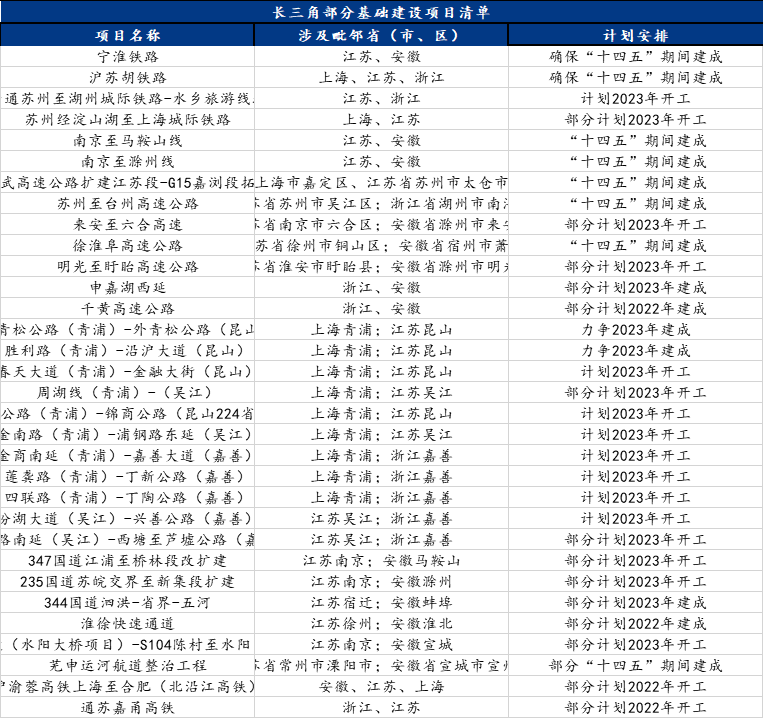

虽然2022上半年长三角砂石发展面临需求持续下降、供给主动收缩等压力,但下半年在政府的稳经济一揽子政策下,长三角砂石市场潜能巨大。 其中备受瞩目的“北沿江高铁”项目,将会为长三角地区带来近4000万吨的砂石用量。如表4为百年建筑汇总的部分长三角基建清单明细。

整体来看,即将过去的2022是充满挑战与机遇的一年,经历了疫情、提前进入枯水期以及恶劣天气等一系列突发环境,造成需求不济以及供应主动收缩,导致长三角砂石价格跌宕起伏。从港口情况去看,四季度末,上游发货心态较为谨慎,港口贸易竞争激烈,砂石港易量略有下滑。从运输环境来看,油价是决定运输成本的主要的因素之一,据百年建筑网统计,2022年油价经历约21次涨跌后,相对回落,叠加交通运输部明令禁止擅自关停关闭交通物流基础设施和限制运输服务的发布,2023年一季度长三角砂石运输情况或将更加顺畅。从绿色环保面来看,2022年多省份发布矿产资源总体设计提到,“加强矿产资源开发利用与保护”、“加快绿色矿山建设”、“助推碳达峰碳中和”等指导思想,明确了后续长三角砂石行业的发展势头,将朝着资源合理规划利用,绿色环保高水平质量的发展趋势迈进。

结合多因素的影响,2023年长三角市场拉动整体砂石需求的主力军仍以基建项目为主,房建项目受多项金融政策鼓舞,或将小幅回暖。

电话:186-3866-9716 邮箱:603563544@qq.com 地址:河南省巩义市